A primeira coisa a vir à mente é: “Meu nome está limpo, não basta isso?”. Essa dúvida é muito comum em quem está tentando o financiamento de veículos, mas o que muitos não sabem é que esse é apenas um dos critérios, o básico para adquirir um carro novo.

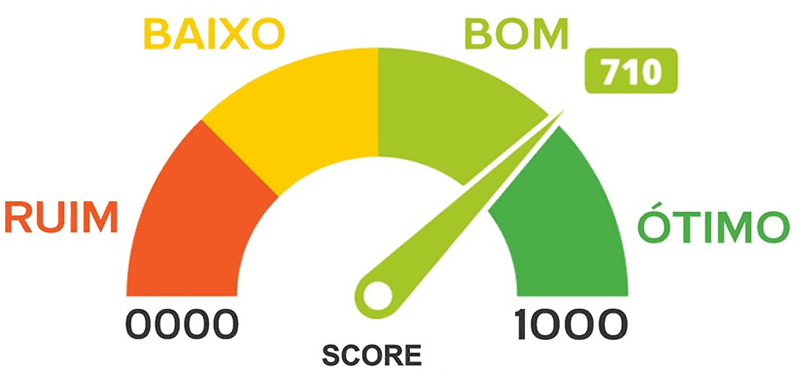

Além deste existem várias outras exigências da concessionária, que abordaremos a seguir. Os fatores usados resultarão em uma pontuação chamada de score. Se o seu score for baixo, mesmo tendo o nome limpo, seu financiamento não será aprovado.

O que é financiamento, afinal de contas?

É o empréstimo de um valor para comprar algum veículo ou mesmo um imóvel. Esse é o método mais comum para se adquirir um carro justamente por sua flexibilidade na quitação do valor.

O QUE É AVALIADO PARA APROVAR O FINANCIAMENTO?

Vários fatores serão avaliados na hora de aprovar (ou não) o financiamento do carro. O processo costuma ser rápido, mas cada instituição financeira trabalha de uma forma, ou seja, o tempo de aprovação pode variar.

Algumas exigências são decisivas no momento de ter uma solicitação de crédito aprovada, como:

- Renda mensal;

- Marca do carro;

- Seguro incluso no financiamento;

- Valor da entrada;

- Tempo de uso do carro;

- Valor do carro.

COMO SABEREI A PONTUAÇÃO DO MEU SCORE?

O Serasa possui um site gratuito onde você poderá consultar e entender melhor sobre o score. Basta fazer um cadastro no site e através de alguns dados o sistema revelará a sua pontuação.

Você já sabe que ter o nome limpo é o mínimo para conseguir a aprovação do seu financiamento, afinal, eles precisam saber que você será uma pessoa confiável. A pontuação pode chegar a 1000, quanto mais alta, mais as empresas terão confiança em você.

O QUE É LEVADO EM CONTA NA PONTUAÇÃO?

Renda comprovada: ter uma boa renda é importantíssimo na hora de pedir um financiamento. O banco quer ter a certeza de que você tem condições de arcar com os pagamentos mensais das parcelas. Mas não basta apenas ter essa renda, você precisará comprová-la.

Dívidas acumuladas: se você já tiver uma grande quantidade de empréstimos e compras parceladas poderá acabar com uma redução da sua nota.

Cheque especial: você tem o costume de usar o cheque especial? Se esse fator já for de rotina, seu score poderá ser diminuído!

Uso do limite do cartão: você consome todo o limite do cartão de crédito ao fazer compras? Pois este é um fator que impacta o seu score de crédito.

Profissão: apesar de muitos profissionais informais conseguirem o financiamento, ter a carteira assinada facilitará o processo. Ter algum tipo de formalização do quanto se ganha a cada mês é decisivo para o empréstimo ser aprovado.

Há bancos que emprestam o dinheiro mesmo sem muitas garantias, porém elas compensam esse risco aumentando a taxa de juros! E, obviamente, você está procurando o melhor negócio possível, né?

Valor de entrada: juntar dinheiro não é fácil, porém, quanto maior o valor dado na entrada do financiamento, mais fácil será a aprovação. Com isso a necessidade de crédito diminui e os valores das parcelas suavizam, quitando o empréstimo mais rapidamente.

O ideal é que ao menos 50% do valor seja pago como entrada. Caso o preço seja muito alto, tente pagar ao menos 30% antecipadamente.

Preço do carro: quanto mais barato e popular, mais fácil será.

QUANTO TEMPO DEPOIS DE REPROVADO POSSO TENTAR UM NOVO FINANCIAMENTO?

Se o seu financiamento tiver sido reprovado, você poderá tentar novamente após regularizar os fatores que o impediram de ser aprovado.

COMO ESCOLHER O FINANCIAMENTO IDEAL?

É preciso que você escolha o financiamento ideal para o seu perfil e para isso, leve em consideração alguns itens:

Prazo: ou você pagará mais rápido, com um valor maior na parcela, ou levará alguns anos para concluir, mas pagando menos em cada mensalidade. Mas fique de olho: quanto mais tempo levar para quitar o financiamento, maiores serão os juros cobrados – varia de banco para banco.

Valor das parcelas: tenha em mente que o valor da parcela não deve ser superior a 30% da sua renda total. Aliás, esse fator é considerado na hora de conceder crédito a você.

Taxas de juros: as taxas estão presentes no CDC e no leasing, duas formas conhecidas de financiar carro no País. Elas são calculadas com base na Taxa Selic (controlada pelo Banco Central). Esse valor pode variar conforme as condições da economia.

Seguro: esteja atento ao contratar o seguro. Caso algo aconteça durante o período de pagamento das parcelas, como doença ou morte, o financiamento deverá ser quitado pelos herdeiros ou responsáveis.

A contratação do seguro não é obrigatória, mas recomendamos porque, afinal, não sabemos o dia de amanhã. Caso algo grave aconteça, o seguro cobrirá os prejuízos.

Confiança no banco/financeira: procure fazer seu financiamento em um lugar conhecido e de tradição. Financiar com terceiros pode ser arriscado, podendo causar problemas para pagar as parcelas.

Portanto, certifique-se de que o banco ou a instituição estejam credenciados na FEBRABAN, essa é a principal entidade representativa do setor bancário brasileiro.

Todas as vezes que for fazer qualquer financiamento, faça um bom planejamento financeiro, uma previsão de sua renda futura e saiba sua capacidade de pagamento das parcelas.

Então, caso você conheça alguém que acha que não pode financiar um veículo por algum motivo, envie este conteúdo!

Sem sombra de dúvidas o conteúdo passado será muito esclarecedor.

Nos vemos nos próximos artigos!

Até o próximo post.